Летом этого года я писала о банковской карточке, которую начала предлагать своим клиентам торговая сеть «Связной» в рамках программы «Связной-Клуб». Мой рассказ вызвал огромное количество откликов (вопросы и мнения приходят до сих пор), ведь «Связной» вывел классическую банковскую карточку на новый уровень доступности.

Раньше чтобы получить «визу» или «мастеркард», нередко требовалось прийти в банк, заполнить кучу бланков, заплатить денег и ждать рассмотрения заявки. Ну а карточку «Связной-Клуб» за 10-15 минут давали в любом салоне связи «Связной» всем, достигшим 18 лет. При этом никакой платы за обслуживание и выдачу не просили — требовалось лишь положить на свой счет 500 рублей (которыми затем можно было распоряжаться как угодно, хоть сразу же снять).

Карта позволяла оплачивать коммунальные услуги, телефонные счета, делать мгновенные переводы, покупать в интернете. В общем, стала хитом. Однако «жизнь» ее оказалась относительно недолгой. Уже в сентябре появилась первая информация о том, что «Связной» планирует открыть собственный банк — в середине октября это стало реальностью. «Cвязной Банк» создан на базе «Промторгбанка», основанного в 1992 году. Банк работает как с частными, так и с корпоративными клиентами, предлагает услуги ведения счетов, различные вклады, кредиты. Но нас особенно интересует карта стандарта MasterCard, о ней и поговорим.

Преимущества карты «Связной банк»

- 10% годовых на любой остаток собственных средств на карте. Деньги перечисляются ежемесячно.

- 0% комиссии в банкомате любого банка при снятии собственных средств в рублях.

- Возможность использования кредитной линии (если банк одобрит).

- Много возможностей осуществлять платежи без комиссий через интернет-банк или банкоматы других банков.

- Бонусная программа (1 балл за 1 рубль при любых покупках и до 20 баллов за рубль при покупках у партнеров).

- Бесплатная выдача, нет платы за обслуживание и скрытых комиссий.

- Бесплатные SMS-уведомления.

- Возможность оплачивать покупки через интернет (в частности, посредством PayPal).

Стоит ли получать карту «Связной Банк», если у вас уже есть «Связной клуб»? Думаю, да. Плюсов у нового пластика больше (о различиях карт я писала их в начале этой статьи).

Когда я впервые увидела информацию о новой карте «Связного», подумала: «Да это просто подарок судьбы!». Многие мои друзья даже не поверили и начали искать какие-то подвохи. Я тоже их поискала, но не обнаружила и решила получить карту и разобраться во всем лично. Для этого я отправилась в ближайший салон «Связного», где в свое время получала карту клуба. Карточку выдают всем, кто старше 14 лет и имеет постоянную регистрацию на территории РФ практически во всех салонах «Связного». Уточнение — кредитный лимит могут получить лишь те, кому есть 21 год. Открывается все больше офисов именно «Связного Банка» по всей стране.

Получение карты

Mastercard «Связной клуб» обещали выдавать за 10-15 минут. Так, собственно, и происходило. Насчет «Связного банка» на сайте указано — 30 минут. Время выдачи увеличилось из-за того, что заполняется подробная анкета, а затем банк принимает решение о предоставлении новому клиенту кредитного лимита. Вопросы стандартные — уровень образования, место работы, зарплата, наличие автомобиля в собственности и прочее. Лично мне кредитный лимит не одобрили — уж не знаю, почему. С другой стороны, не особенно он мне и нужен. Однако сказали, что овердрафт могут дать и позже, в зависимости от того, как интенсивно я буду использовать карточку. Еще один момент — кредит дают лишь тем, кто старше 21 года.

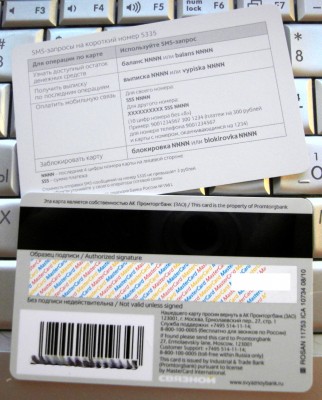

На «все про все» ушло обещанных полчаса. Что приятно, все бумаги заполняет консультант в салоне, вас не заставляют это делать самостоятельно, как в некоторых других банках. Достаточно лишь предоставить паспорт, ответить на вопросы, подождать решения банка о кредитном лимите (минут 5-7) и получить на руки картонный конверт с картой, брошюрой с информацией о ее основных преимуществах и карточкой-подсказкой.

Кстати, на сайте банка указано, что при получении карты требуется пополнить счет не менее, чем на 500 рублей. Однако у меня денег не попросили (и у моего мужа, который позже оформлял карту в другом салоне, тоже) — ушла с картой с нулевым балансом.

В конверте содержатся инструкции по созданию пин-кода. Для его получения надо позвонить по специальному номеру с того телефона, который вы указали при оформлении карточки. Запомните его или запишите, но не храните вместе с картой — простые правила безопасности. После этого картой можно начинать пользоваться.

Кстати, карта неименная, стандарт — UNEMBOSSED. Никаких минусов из-за этого нет — она работает как любая другая классическая банковская карточка при оплате в магазинах, в интернете и т.п. Ее особенность лишь в том, что ее выдают сразу же, а потому не наносят ваше имя (умными словами говоря, не делают эмбоссирование). Но если вы хотите получить карту, на которой будет указано ваше имя, можно сделать дополнительный запрос в банк. Меня спросили, хочу ли я, чтобы через два года после перевыпуска карта стала именной — я согласилась.

Способы использования карты

Проестировать карточку я решила по полной. Во-первых, внесла деньги на счет в салоне (это можно сделать как через кассира, так и в терминале) и попыталась их получить в нескольких банкоматах. Действительно — никакой комиссии! Это, пожалуй, одна из самых привлекательных опций карты «Связной банк». Однажды я снимала деньги с карточки клуба, и банкомат «Ситибианка» по какой-то причине выдавал не больше одной тысячной купюры за раз. Я сняла несколько тысяч «поплатилась» комиссией в размере 300 рублей. В итоге мне не хватило денег на важную покупку. С картой нового банка об этих проблемах можно забыть :).

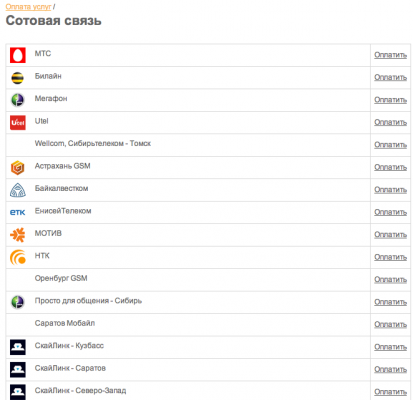

Во-вторых, я прогулялась по различным магазинам, принимающим карты — все покупки прошли гладко. Успешно добавила карту в магазин iTunes и платежную систему Google Checkout. Поначалу были проблемы с PayPal, но теперь их решили — карта без проблем «привязывается» и верифицируется. Я совершила уже несколько покупок на eBay. Что приятно, SMS-уведомления приходят практически мгновенно, никаких задержек.

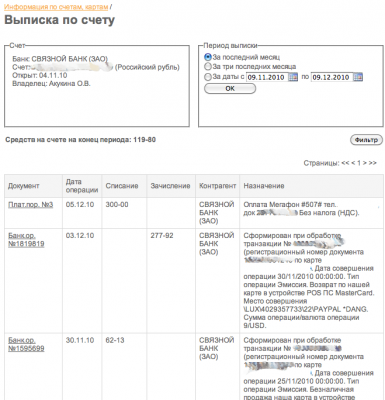

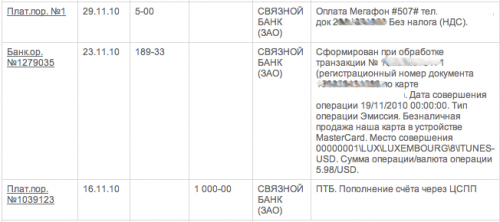

Кроме того, курс конвертации валют достаточно выгодный и нет никаких скрытых комиссий. Одно важное уточнение — многие делают покупку в валюте, а потом пугаются — какой же грабительский курс! Но не надо паниковать, с картой «Связной Банк» происходит та же история, что и со «Связной Клуб». Изначально на карте резервируется большая, чем нужно, сумма на случай внезапной смены курса. Через несколько дней происходит окончательное списание средств по курсу ЦБ на день покупки, а «лишние» деньги возвращаются на счет.

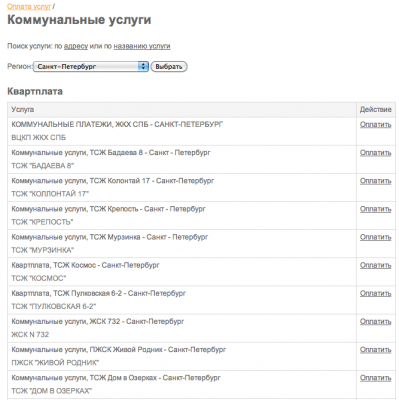

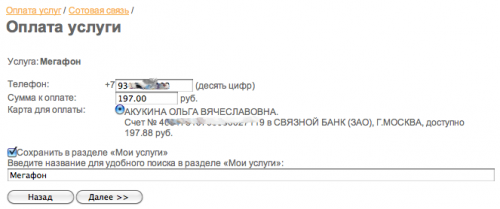

Также я уже не раз платила за мобильный телефон — деньги приходят быстро. Оплачивать услуги ЖКХ не пробовала — к сожалению, нашего ТСЖ в списке нет. Надеюсь, когда-нибудь появится. Зато немало других во многих городах России.

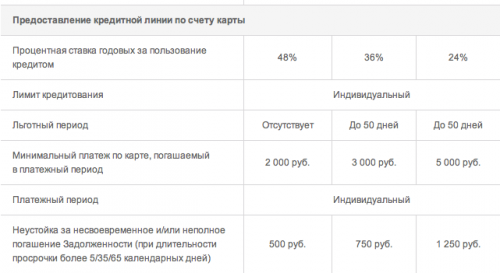

Кредитным лимитом также не пользовалась ввиду его отсутствия на моей карте. Однако у меня есть другие кредитки, так что я примерно представляю, что это такое. Впрочем, сказать, что тарифы на овердрафт у «Связного» невыгодные — это ничего не сказать. Есть три тарифных плана, на первом нет льготного периода и процентная ставка грабительская — аж 48 процентов. При получении кредитных наличных средств в банкомате вы заплатите 4 процента комиссии. В общем, это скорее вариант «на крайний случай».

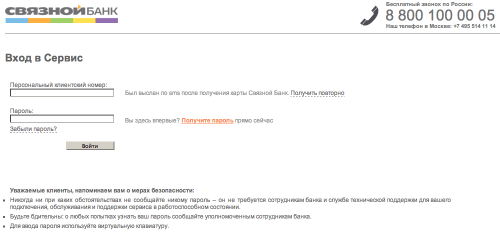

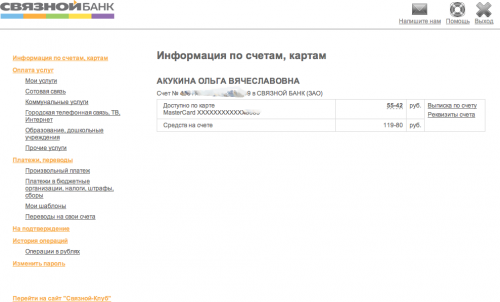

Интернет-банк

Он довольно простой в освоении и функциональный. Логином является уникальный номер клиента банка, он придет вам по SMS сразу после оформления карточки. Чтобы получить пароль, надо запросить его на странице входа.

Пароль придет по SMS и будет активен несколько дней. При первой авторизации в интернет-банк вам предложат сменить его на любой выбранный вами. В общем, все стандартно, единственное — тяжело запомнить номер клиента, он длинный, приходится где-то хранить его.

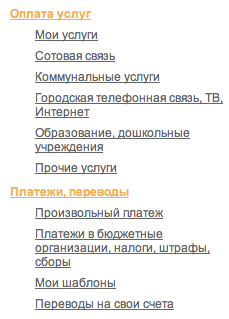

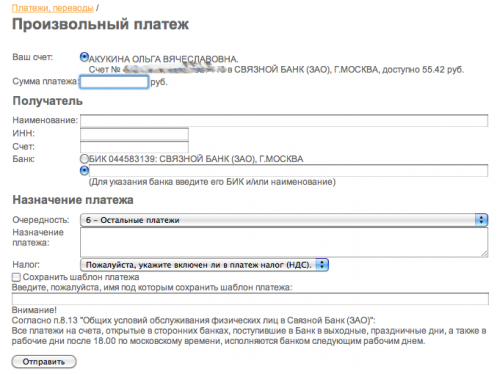

Здесь можно оплачивать различные услуги, делать платежи. Список получателей довольно большой, хотя и не исчерпывающий. Есть возможность сделать перевод на произвольный банковский счет.

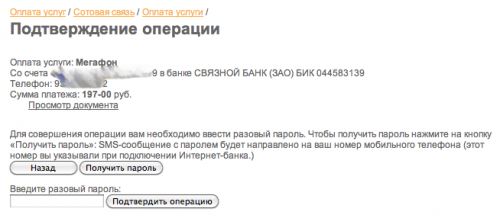

Любой платеж, который вы совершаете регулярно, можно сохранить, чтобы потом проводить его максимально быстро. При каждом платеже через интернет-банк вам будет приходить пароль по SMS для подтверждения операции.

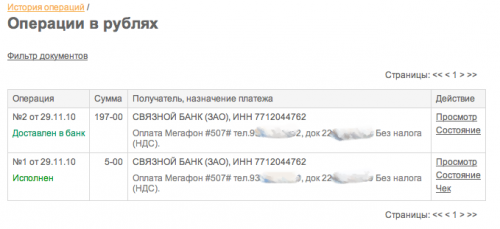

Платежи в рублях в интернет-банке отображаются сразу же.

А вот покупки через интернет в валюте (например, через PayPal) появляются в списке операциий только через несколько дней. Причем, для них нет отдельного раздела в меню.

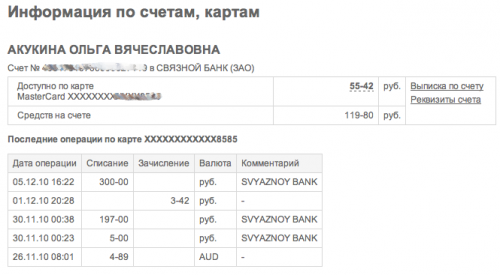

Как мне сказали в службе поддержки, не сразу появляются упоминания, если средства на счете были не сняты, а лишь заблокированы (зарезервированы) банком. И над проблемой работают — в ближайшее время она будет решена. Кстати, именно потому что часть средств заблокирована, у меня на карте доступно меньше денег, чем в целом на счете.

Самую подробную информацию о движении средств на карте можно получить в ежемесячной выписке. Обычно она появляется в интернет-банке в конце каждого месяца, но вы вольны выбрать любую удобную вам дату, обратившись в банк.

Бонусы

Приятные «мелочи» карты «Связной банк» — это 10% годовых на остаток средств на счете и бонусная программа. Я пользуюсь картой уже больше месяца и 1 декабря получила уведомление о том, что на счет зачислено целых 3 рубля 42 копейки! :) Проценты считаются каким-то там хитрым способом, ежедневно, в зависимости от остатка (а не только, допустим, на конец месяца).

Бонусная программа не менее интересна. За каждую покупку по карте начисляются баллы — 1 балл за один рубль. При этом есть список партнеров программы (а их очень много — от магазинов до туроператоров), при покупках у которых начисляется больше баллов за потраченный рубль — до двадцати. В «Шоколаднице», например, — 6 баллов за рубль. При последующих покупках в «Связном» или у партнеров программы эти баллы можно потратить, тем самым сделав себе неплохую скидку.

Бонусная система действительно работает, я уже пользовалась ей, правда, на карточке «Связной клуб». На «Связном банке» пока коплю баллы :).

Поддержка

Немаловажный момент для банка — служба поддержки. На сайте «Связного банка» везде крупным шрифтом указан телефон для связи. Я обращалась по нему несколько раз — консультанты вежливые и осведомленные, висеть на линии по 20 минут не надо, отвечают почти сразу. Возможно, дело в том, что банк пока молодой и клиентов мало — поживем увидим. Также можно написать запрос в поддержку с сайта, отвечают обычно в тот же день.

В своем блоге я не раз касалась тем активной работы компаний в соцсетях. Приятно, что у «Связного банка» есть аккаунт в твиттере, причем, его ведет «живой» человек с чувством юмора, оперативно отвечающий на любые вопросы. Даже я в ходе подготовки этой статьи задавала вопросы по поводу MasterCard’а через «директы» в тви! :)

Для любителей общаться в других соцсетях есть аккаунт банка в Facebook и клуб Вконтакте. Не забыли и про блог в ЖЖ, довольно-таки интересный.

Выводы

Связной вывел на рынок действительно хороший банковский продукт, которым лично я довольна. Безо всякой рекламы могу сказать, что это чуть ли не идеальная дебетовая карта. Ее без проблем принимают в магазинах, она отлично работает в интернете, ее можно легко и быстро получить. Самое главное — за нее вообще не нужно платить, даже при получении наличных в любых банкоматах, то есть никаких минусов за использование. Зато полно плюсов — проценты на остаток средств, бонусная программа. В общем, надеюсь, что у «Связного» надежный бизнес-проект и они не «прогорят» на таком замечательном предложении :). А то что я буду без него делать!